incastle의 콩나물

Chapter7. The Capital Asset Pricing Model 본문

- What is the fair price of an asset?

- What is the reasonable price of a stock? ===> 오늘의 주제!

- 투자자들은 efficient portfolio를 원한다 => HIGH return and LOW risk

- 이를 위해서 포트폴리오는 efficient frontier위에 있어야 한다.

- 여기에 무위험 자산이 추가 되면 아래의 왼쪽과 같이 새로운 포트폴리오가 추가되고, 최종적인 new feasible set은 오른쪽 그림과 같아진다.

- 그런데 여기서도 투자자들은 high return, low risk를 원하기 때문에 efficient forntier위의 포트폴리오만 추구하게 됨

- 여기서 접점(tangent portfolio)는 위험자산만 투자이다. 접점과 무위험자산 투자 사이의 어떤 지점을 보통 고른다. tangent 포트폴리오 = market 포트폴리오

7.2 The Capital Market Line

Capital Market Line

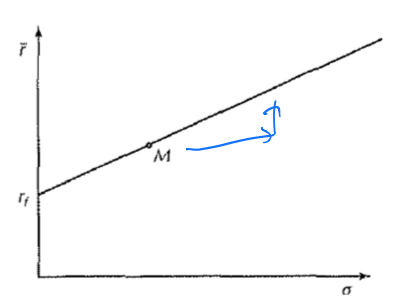

- We will label the market portfolio as M on the efficient frontier

- With the inclusion of a risk-free asset, the efficient set consists of a single straight line from the risk-free asset and passing through the market portfolio

- This line is called the capital market line

-

Capital market line shows the relation between the expected rate of return and the risk of return for efficient assets or portfolios of assets

-

It shows that as risk increases, the corresponding expected rate of return must also increase

-

Furthermore, this relationship can be described by a straight line if risk is measured by standard deviation

- Capital market line states that

- slope of the line shows how much the expected return of a portfolio must increase if the standard deviation increases by one unit

7.3 The Pricing Model

Observing Individual Assets

- Capital market line은 efficient portfolio의 expected return(예상 수익)을 표준 편차와 관련시킵니다.

- But it does not show how the expected return of an individual asset (e.g., a particular stock) relates to its individual risk

- This relationship is expressed by the capital asset pricing model(CAPM)

- 그러니까 전체 포트폴리오에 대한 것들은 확인했는데, 개별 주식들은 어떻게 확인하냐? 이말이야~

-

Consider a portfolio that invests in an asset i and the market portfolio M

- The curve that represents portfolios invested in asset i and the market portfolio must be tangent to the CML, and thus have the same slope at the tangent point

- market 포트폴리오와 개별 주식 사이의 관계 => CAPM

- Capital asset pricing model(CAPM) : If the market portfolio M is efficient, the expected return

CAPM

- Market portfolio M이 efficient일때

- 마켓 포트폴리오의 기대 수익율, 무위험자산의 수익률, 주삭i와 마켓포트폴리오 사이의 관계를(베타) 알고 있으면 주식i의 기대 수익률도 계산할 수 있다.

- 베타는 주식i와 포트폴리오M사이의 관계임 (공분산/분산)

- An asset’s beta is all that need be known about the asset’s risk when using the CAPM formula

- In summary, CAPM says that the expected excess return of an asset is proportional to the expected excess return of the market portfolio, and the proportionality factor is ß

요약하면 CAPM은 (자산의 예상 초과 수익률)이 (시장 포트폴리오의 예상 초과 수익률에 비례)하고 비례 계수가 beta라고 말합니다.

-

CAPM also states that the expected excess return of an asset is directly proportional to its covariance with the market

- It is this covariance that determines the expected excess return

- 개별 주식의 risk는 분산, 표준편차를 쓰는 게 아니라 결국 ß에 영향을 받는다.(ß로 측정된다.)

- Overall, CAPM changes our concept of the risk of an asset from that of 분산 to that of ß (포트폴리오는 분산으로 측정하지만 개별 주식은 베타다)

'20-1 대학 수업 > 금융공학' 카테고리의 다른 글

| Chapter 8. Investment Science || Part.1 (0) | 2020.06.05 |

|---|---|

| Chapter7. The Capital Asset Pricing Model || Part.2 (5) | 2020.05.18 |

| Chapter 6. Mean-Variance Portfolio Theory || Part 4 (0) | 2020.05.17 |

| Chapter 6. Mean-Variance Portfolio Theory || Part 3 (0) | 2020.05.17 |

| Chapter 6. Mean-Variance Portfolio Theory || Part 1 (0) | 2020.05.16 |

Comments